创投基金的风控

创业投资基金是为了支持初创企业发展的投资工具,通常由一组投资者共同出资组成。这些基金的成功与否在很大程度上取决于其风险管理(风控)能力。以下是关于创投基金风控的一些关键考虑因素和指导建议:

多样化的投资组合有助于降低风险。创投基金应该分散投资于不同行业、不同阶段和不同地区的初创企业,以减轻某个特定领域或市场的不利影响。

在做出投资决策之前,进行全面的尽职调查至关重要。这包括对创业公司的财务状况、管理团队、市场前景和竞争环境等方面的调查,以确保基金投资的可持续性。

创投基金的管理团队应具备丰富的投资经验和行业知识。他们应该能够识别潜在的投资机会,并在投资组合中提供战略指导,以最大程度地降低风险并实现回报。

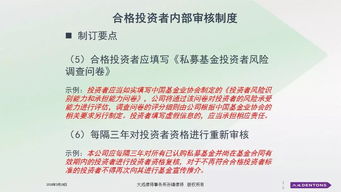

创投基金应该建立健全的风险管理政策,并严格执行。这包括设定投资组合分配比例、设定投资标准和退出策略等,以确保基金的长期稳健运作。

风险管理是一个持续的过程,创投基金需要不断监控和评估其投资组合的表现,并根据市场变化和投资情况调整风险管理策略。

面对市场波动和不可预见的风险事件,创投基金需要有应对危机的能力。这包括建立紧急应对计划、保持流动性和与投资者保持透明沟通等。

创投基金应该以长期投资视角来管理资金,不要被短期波动和快速回报所迷惑。持续关注投资组合的长期价值,并为投资者提供稳健的回报。

创投基金的风控是其成功的关键因素之一。通过建立多样化的投资组合、进行全面的尽职调查、拥有经验丰富的管理团队、建立健全的风险管理政策以及持续监控和评估投资组合的表现,创投基金可以最大程度地降低风险并实现长期稳健的回报。

免责声明:本网站部分内容由用户自行上传,若侵犯了您的权益,请联系我们处理,谢谢!联系QQ:2760375052